« Le jugement éthique porté sur le mécanisme du crédit bancaire s’est profondément modifié au cours des siècles. (…) A l’origine, le principe du crédit reposait sur une couverture intégrale des dépôts. (…) Ce n’est que vers le XVIIe siècle, avec l’apparition des billets de banque, que les banques abandonnèrent progressivement ce principe. Mais ce fut dans le plus grand secret et à l’insu du public » (…) «En abandonnant au secteur bancaire le droit de créer de la monnaie, l’État s’est privé en moyenne d’un pouvoir d’achat annuel représentant environ 5,2 % du revenu national. »

Maurice Allais, Prix Nobel d’économie 1988, La réforme monétaire 1976

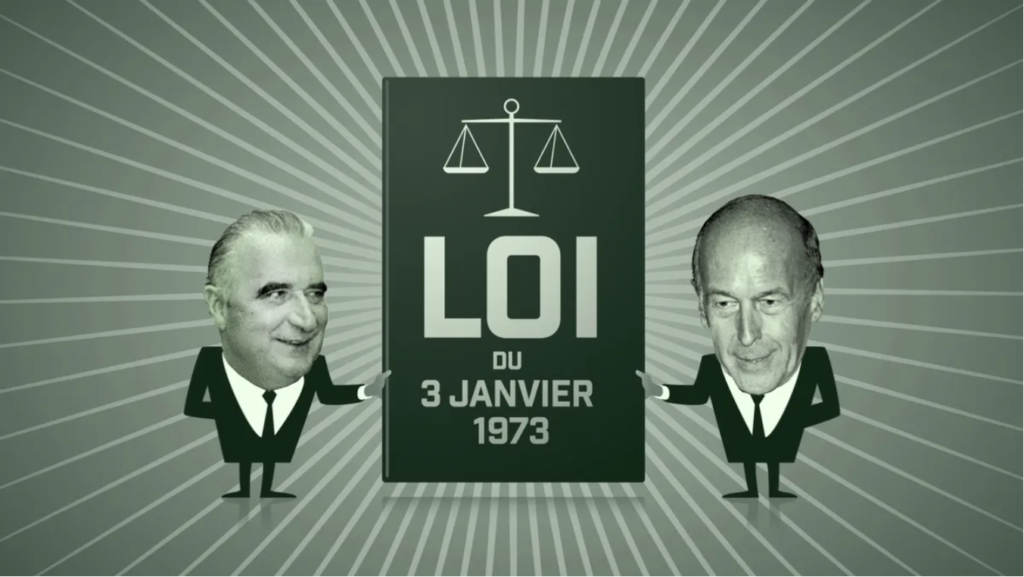

Les déclarations de Michel Rocard au micro d’Europe 1, le 22 décembre 2012, ont relancé une nouvelle fois le débat sur la loi de réforme de la Banque de France de 1973. On ne peut que se réjouir du fait que les citoyens, disons plutôt le pays réel pour être taquin, se soit emparé de la question de la cause de la dette. Qu’en est-il alors réellement ? Cette loi est-elle vraiment la cause de notre dette ? La réponse à cette question est oui. Mais pas pour la raison habituellement invoquée sur ce sujet. Se focaliser sur les avances à taux zéro faites par la Banque de France était une erreur.

Une thèse remarquable de clarté et de précision de Benjamin Lemoine, « Les valeurs de la dette », soutenue à l’Ecole des mines de Paris le 21 décembre 2011, nous aide à comprendre le rôle de la loi de 1973 dans la politique de la dette française.

Le financement du déficit lors de la reconstruction : le circuit

Pour comprendre où la loi de 1973 nous a emmenés, il faut d’abord connaître et comprendre les instruments de financement du Trésor au lendemain de la Seconde guerre mondiale. Contrairement aux idées reçues, le Trésor n’était pas uniquement financé grâce aux avances de la Banque de France. Ce levier n’en était qu’un parmi d’autres.

Alors qu’il était en fonction, François Bloch-Lainé, directeur du Trésor de 1947 à 1952, conceptualisa l’idée de « circuit du Trésor ».

Il s’agissait de construire une véritable « architecture institutionnelle bancaire et financière » pour sécuriser le financement du Trésor, notamment en cas d’insuffisance des avances de la Banque de France (p 73).

Le « circuit » était donc un ensemble de mécanismes conduisant de nombreuses institutions à déposer au Trésor une partie, voire la totalité des ressources collectées. Les institutions concernées étaient appelées « les correspondants du Trésor ». Parmi elles, on trouve les banques nationalisées, la Caisse des dépôts, les Caisses d’épargne, les collectivités locales et les entreprises publiques et semi-publiques.

Ce circuit alimentait le Trésor en liquidité par cinq grands leviers (p 76) :

– La dette à vue : le Trésor pouvait se servir des dépôts qui n’étaient pas à lui, soit ceux de ses « correspondants » ;

– Les avances de la Banque de France ;

– Les bons auprès du système bancaire, dit aussi plancher de bon: les banques détentrices d’un compte courant de bons du trésor à la Banque de France, sont contraintes d’emprunter auprès de l’Etat à des taux d’intérêt fixés par l’Etat lui-même. Compte tenu de l’inflation de l’époque, le risque de contracter des prêts à intérêts négatifs était important. Pour dire les choses simplement, le « plancher » était une souscription obligatoire. Au terme du processus, les fonds transitaient du compte courant (à la Banque de France) de la banque prêteuse au compte courant du Trésor. La Banque de France jouait donc dans cette pratique un rôle majeure (p 83) ;

– Les bons souscrits auprès du public ;

– L’apport de la Caisse des dépôts et consignation.

De la sorte, donc, le Trésor était continuellement irrigué et le crédit était largement contrôlé par le secteur public. Le déficit quant à lui, était rendu quasiment impossible.

Par la politique du circuit, François Bloch-Lainé accepta de créer de l’inflation pour stimuler l’expansion économique de la France et, au passage, assurer sa reconstruction. C’est pourquoi deux économistes, Jean-Pierre Patat et Michel Lutfallah au sujet de la période 1946-1951 diront que la reconstruction fut « payée par la monnaie ».

Malgré son efficacité, ce système anti-dette ne durera pas longtemps. Il sera progressivement sabordé par une haute administration pantouflarde et une classe politique sous influence.

La suppression progressive du circuit

Comme on pouvait s’y attendre, l’oligarchie française ne percevait le circuit que comme une nécessité et un sacrifice conjoncturel qu’il fallait abandonner à la première occasion.

Quatre personnes semblent avoir joué un rôle décisif dans la suppression du circuit : Georges Wormser (directeur de la Banque d’escomptes), Valérie Giscard d’’Estaing, Jean-Yves Haberer (haut fonctionnaire, futur directeur du Trésor) et Jacques Rueff (qui en 1959 plaida pour l’abandon du circuit afin de limiter l’inflation).

Ces personnalités pesèrent de tout leur poids pour mettre un terme au circuit. Le cœur de leur bataille se porta sur l’abandon du plancher, qui, pour rappel, obligeait les banques à acheter des bons du Trésor dont les taux étaient fixés par l’Etat et non par le marché.

L’entreprise des réformateurs fut cependant entravée pendant plusieurs années à cause d’un obstacle et non des moindres : Michel Pérouse, le directeur du Trésor de 1960 à 1967.

Celui-ci pensait que le trésor serait mis en péril par l’adjudication (la mise sur le marché de la dette, en somme, les taux d’intérêts seraient décidés par le marché et non plus par l’’Etat) car «cela provoquerait un renchérissement considérable pour le Trésor du coût de ses opérations et se traduirait du même coup, par un enrichissement sans cause pour les banques». (p 94)

A cette époque de monétarisme conquérant, où la lutte contre l’inflation devint l’objectif des gouvernements, le circuit ne pouvait avoir qu’’une faible espérance de vie.

Dès 1963, l’adjudication fut testée pour les souscriptions volontaires des banques, c’est à dire qu’outre la souscription obligatoire de bons dont les taux étaient fixés par l’Etat, les banques pouvaient souscrire à des bons dont les taux étaient fixés par le marché.

Dans l’histoire de la mise en place de la domination de l’oligarchie financière, cette méthode des petits pas ne nous est pas étrangère…

En 1967, Michel Pérouse doit avaler la pilule : les planchers sont définitivement supprimés. Dorénavant, le marché peut fixer les taux d’intérêts des bons du Trésor. Nous sommes six ans avant la loi de 73. Néanmoins, cette mesure ne produit pas d’effets similaires à ceux de notre époque car les autres branches du circuit sont toujours là pour alimenter le Trésor et parce que sous les 30 glorieuses, les déficits sont moindres que ceux d’aujourd’hui…quand les comptes ne sont pas tout simplement en équilibre.

Jean-Yves Haberer, haut fonctionnaire, futur directeur du Trésor (pour service rendu ?), rapporte cet échange entre lui et Michel Pérouse, le jour de la suppression du plancher (p 99) :

« Mais ma trésorerie, mais comment est-ce qu’on va financer le Trésor ?

– Par les taux ! Vous paierez le taux qu’’il faut. »

Appuyé notamment, par les banques et une partie de la haute administration, Haberer est clair dans ses intentions, il veut « démanteler le circuit » (p 99) : « c’est-à-dire tous ces mécanismes automatiques, qui faisaient que le Trésor sans bouger le petit doigt, était irrigué de liquidités qui lui arrivaient de tous les circuits financiers français. On va peu à peu l’obliger à vivre comme un emprunteur, c’est-à-dire à se poser les questions de l’emprunteur sur le coût de l’emprunt et le service de la dette. »

Les ressources ne doivent plus aller au Trésor, le Trésor doit désormais aller les chercher.

De tout ceci il ressort deux remarques :

– Les réformateurs ont délibérément poussé le Trésor à emprunter avec des intérêts fixés par le marché ;

– Les réformateurs savaient parfaitement que l’adjudication conduirait à un renchérissement de la dette.

Les déclarations d’Haberer nous confirment bel et bien qu’il n’a pas fallu attendre le traité de Maastricht pour que l’’Etat aille se financer sur les marchés.

Dès 1969, le Trésor connaît ses premières difficultés de trésorerie, si bien qu’on songe déjà sérieusement à réinstituer le plancher, mais l’administration n’ose pas ce retour en arrière.

Le démantèlement du circuit est lancé, rien ne doit le stopper. En 1969, Maurice Couve de Murville, Premier ministre du général De Gaulle, commande un « rapport sur le marché monétaire et les conditions de crédit » (p 103). Les trois rédacteurs de ce rapport sont Olivier Wormser, Robert Marjolin (économiste) et Jean Sadrin (haut fonctionnaire). Ce rapport est pour les hauts fonctionnaires du Trésor une « révolution paradigmatique ».

Leur conclusion est claire : il faut poursuivre la fermeture progressive du circuit. C’est-à-dire que « mise à part l’existence des avances de la Banque centrale, le Trésor ne disposerait plus que de moyens dits « normaux » ou « monétairement neutres » d’alimentation en liquidité, limités à l’émission de bons en comptes courants par adjudication sur le marché monétaire. »

Ceci est le schéma exact de la future loi de 73. Nous y reviendrons. Notons pour le moment que ce qui gêne les réformateurs n’est pas les avances faites par la Banque de France au Trésor, mais la « dette à vue » et le plancher. Ces deux derniers leviers seront abandonnés de fait dans les années à venir.

Les critiques (dont l’auteur de ces lignes fait partie, mea culpa) et défenseurs de la loi de 73 avaient tout faux sur l’angle d’attaque de la loi. Il était erroné de centrer le débat sur l’opposition avances à taux zéro de la Banque de France/prêts avec intérêt au marché. Le vrai débat était le financement du Trésor par le circuit ou sans le circuit.

Cependant, le fond du problème, lui, était bien cerné, puisqu’était posée la question des conséquences des intérêts imposés par le marché.

La loi de 73 consacre en droit la fin du circuit

Il faudra attendre quatre années, suite au rapport sur le marché monétaire et les conditions de crédit, pour qu’une loi consacre le système de financement du Trésor envisagé dans le rapport (adjudication + avances de la Banque de France). Cette lenteur est due à la mésentente entre Olivier Wormser, gouverneur de la Banque de France, et Valérie Giscard d’Estaing, alors ministre des finances. Comme espéré cependant, la disparition du circuit sera consacrée.

Écoutons l’auteur de la thèse sur le rôle joué par la loi de 73 (p 104) :

« En 1973, quelques années après l’échec du rapport Marjolin-Sadrin-Wormser une réforme des statuts de la Banque de France traduit dans le droit les transformations du fonctionnement de la trésorerie de l’Etat. » La loi de 1973 est « l’inscription dans le droit d’un changement des pratiques antérieures peu à peu naturalisées.» (p 107)

Ce qu’il est important de bien comprendre, c’est que le vice de la loi de 73 n’est pas de mettre un terme aux avances à taux zéro, elle ne le fait pas, mais de mettre un terme au circuit, soit prioritairement au plancher et à la dette à vue. La focalisation sur les avances de la Banque de France était donc une erreur. On ne peut pas comprendre le changement que transpose la loi 73 si l’on ne considère que la question des avances de la Banque de France.

« La loi de 1973, portant réforme des statuts de la Banque de France, reprend dans l’article 25 une pratique déjà réglée. L’interdiction à l’Etat de se financer directement, auprès de la Banque de France, en dehors des avances réglementées et rémunérées » (p107).

L’honnêteté intellectuelle oblige à dire que l’interdiction de la dette à vue et du plancher ne figure pas dans la lettre de la loi, qui ne parle que de l’’escompte.

Mais Jean-Yves Haberer, lui, associe bel et bien l’article 25 à la fin de la planche à billets (p 109) : «On a fermé cette porte pour l’obliger à vivre plus dangereusement, en empruntant dehors.» La dette est définitivement détachée des mécanismes de création monétaire publics.

Alors pourquoi l’article 25 qui ne parle que de l’escompte, est perçu par l’ancien Directeur du Trésor comme la fin de la planche à billets ?

Ici, l’auteur de l’article se risque à une hypothèse. Jean-Yves Haberer ne comprend pas l’usage du terme d’«escompte» dans l’article 25, qui est repris d’une loi de 1936 (p 112). Pour lui ce terme est désuet. L’escompte est de prime abord hors sujet vis-à-vis de l’objet de l’article 25 qui est l’interdiction des grands leviers du circuit.

Ce que votre serviteur suppose, c’est que l’amendement, l’article 25, dont Haberer souhaitait d’ailleurs la suppression car il introduisait une ambiguïté sur les pratiques du Trésor, a été mal rédigé par le sénateur concerné, qui, comme l’étonnement d’Haberer le traduit, n’avait semble-t-il pas une connaissance technique suffisante des mécanismes de finance publique. Ça ne serait pas la première fois que le législateur se trompe.

Très probablement, le sénateur a-t-il voulu interdire à la Banque de France de contribuer au financement du Trésor (hors convention d’avances), ou plus précisément, interdire au Trésor de bénéficier des transferts de fonds de compte courant à compte courant, de comptes de la Banque de France. Pour qualifier ces pratiques dans leur globalité, le sénateur n’a rien trouvé de mieux que le terme d’escompte.

Quoi-qu’il en soit, c’est ainsi que cet article a été perçu par la haute administration et la classe politique qui de toute manière, étaient chacune résolues à ne plus recourir au circuit, soit à un système de financement qui nous avait jusqu’alors prévenu de la dette.

En tout état de cause, la classe politique a trahi

On ne peut pas faire l’impasse sur le fait que la loi de 73, malgré tous ses défauts, conservait encore un levier de financement du déficit à taux zéro : les avances accordées par la Banque de France (article 19), au titre d’une convention conclue entre la Banque de France et le gouvernement. C’était on peut dire un levier du circuit qui était passé à travers les mailles du filet.

Il semblerait que ces avances n’aient pas eu le rôle que les critiques de la loi de 73 leur ont attribué, et que leur importance ait été grossie au détriment de la dette à vue et du plancher. Cependant, il est indiscutable que les avances étaient un moyen de financement possible du déficit. Les gouvernements, d’ailleurs, ne s’en privèrent pas dans la limite des plafonds prévus par la convention.

Après la loi de 73, nos gouvernements pouvaient encore user de ces avances et, avec l’accord de la Banque de France, le plafond de ces avances pouvait être augmenté.

Force est de constater que si la convention de 1973 a été prorogée, son plafond n’a jamais été réhaussé. Le développement du marché obligataire fut préféré. Notre classe politique est donc d’autant plus coupable, car elle a laissé échapper un mal qu’elle pouvait juridiquement conjurer. Ce moyen juridique disparaîtra définitivement avec l’article 104 du traité de Maastricht, qui deviendra l’’article 123 du traité de Lisbonne.

La boucle sera bouclée. Le circuit sera entièrement liquidé.

La France avec ?

Adrien Abauzit

Source